บทความ #FuckIMF ตอน 12 เลือดเดือดต่อเนื่อง

"วังวนหนี้ที่ไม่จบสิ้น กับดักหายนะที่ไม่มีทางหลุดพ้นตลอดกาล"

ไม่ได้ใช้แอป #Amethyst ?

✅อ่านแบบฟอแมตสวย #YakiHonne https://w3.do/JnHLYPmd

✅อ่านแบบฟอนต์สบายตา #Habla https://w3.do/-D523JN1

#siamstr12. แชร์ลูกโซ่ที่ใหญ่ที่สุดในโลก

“ประเทศต่าง ๆ นั้นไม่มีทางจะล้มละลาย”

–Walter Wriston อดีตประธานกรรมการของธนาคารซิตี้แบงค์

อาจจะถือได้ว่ากระบวนการล้มละลายเป็นส่วนสำคัญและจำเป็นในระบบทุนนิยม แต่เหตุผลที่ IMF มีตัวตนอยู่ก็เพื่อป้องกันไม่ให้กลไกตลาดเสรีทำงานได้อย่างที่มันควรจะเป็น นั่นคือ IMF จะคอยให้เงินกู้ช่วยเหลือประเทศที่ปกติแล้วควรจะล้มละลาย เพื่อบีบให้พวกเขาติดหนี้มากขึ้นเรื่อย ๆ

IMF ทำสิ่งที่เป็นไปไม่ได้ให้เป็นไปได้ ประเทศยากจนเล็ก ๆ ต้องมีหนี้มหาศาลถึงขั้นที่ไม่มีวันจะใช้คืนได้ เงินให้กู้เพื่อการช่วยเหลือเหล่านี้ได้เปลี่ยนแรงจูงใจในระบบการเงินโลกไปในทิศทางที่เลวร้าย เพราะในระบบตลาดเสรีที่แท้จริง การปล่อยกู้ที่มีความเสี่ยงสูงมากจะมีผลลัพธ์ที่ร้ายแรงตามมา นั่นคือธนาคารผู้ปล่อยกู้อาจจะสูญเสียเงินทั้งหมดได้

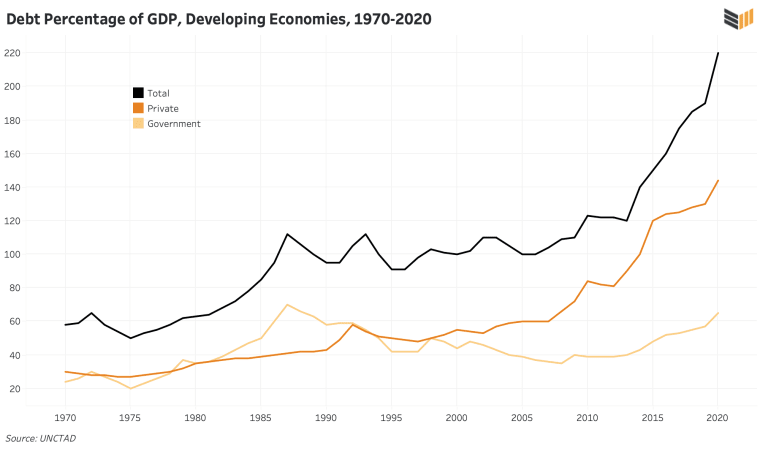

*คำอธิบายชาร์ต : ร้อยละของหนี้ต่อ GDP ในเศรษฐกิจของประเทศกำลังพัฒนาในช่วงปี 1970–2020*

- *เส้นสีเหลือง : หนี้ของภาครัฐ*

- *เส้นสีส้ม : หนี้ของภาคเอกชน*

- *เส้นสีดำ : หนี้รวม*

- *ที่มา : UNCTAD (United Nations Conference on Trade and Development: การประชุมสหประชาชาติว่าด้วยการค้าและการพัฒนา)* ———–

ในยามที่สหรัฐอเมริกา ชาติยุโรป หรือญี่ปุ่นฝากเงินของพวกเขาเข้าธนาคารโลกและกองทุน IMF นั้นจะคล้ายกับการที่พวกเขาซื้อประกันเพื่อการันตีความสามารถที่จะสูบเอาความมั่งคั่งออกจากประเทศกำลังพัฒนาได้ และเพื่อให้ธนาคารเอกชนกับบริษัทข้ามชาติของพวกเขายังได้รับความคุ้มครองจากแผนการให้กู้เพื่อการช่วยเหลือต่อไปอีกด้วย ยิ่งไปกว่านั้นพวกเขายังได้รับดอกเบี้ยอย่างงามและอย่างต่อเนื่อง (จากเหล่าประเทศที่ยากจน) แต่ผู้คนส่วนมากกลับมองว่าสิ่งที่พวกเขาทำคือการให้ความช่วยเหลือด้านมนุษยธรรม

อย่างที่คุณ David Graeber เขียนในหนังสือ “หนี้ (Debt)” เอาไว้ว่าเมื่อธนาคารเอกชนต่าง ๆ “ปล่อยเงินกู้ให้ผู้นำเผด็จการในประเทศโบลิเวียและประเทศกาบองในช่วงปลายยุค 1970 พวกเขารู้อยู่เต็มอกว่านี่คือการปล่อยเงินกู้แบบไร้ความรับผิดชอบอย่างมาก แต่เมื่อมีการรับรู้โดยทั่วกันว่าธนาคารเอกชนกระทำการเช่นนี้ เหล่านักการเมืองและข้าราชการทั้งหลายจะต้องวิ่งเต้นเพื่อให้แน่ใจว่าธนาคารเหล่านั้นจะต้องได้เงินคืนแน่ ๆ ไม่ว่าจะต้องทำลายชีวิตผู้คนอีกมากแค่ไหนก็ตาม”

คุณ Kevin Danaher บรรยายถึงความตึงเครียดที่เริ่มก่อตัวขึ้นในช่วงยุค 1960 ซึ่งคือ “ผู้กู้เริ่มที่จะจ่ายเงินกู้คืนรายปีมากกว่าจำนวนเงินกู้ที่เบิกใหม่จากธนาคารโลก โดยในปี 1963, 1964 และ 1969 ประเทศอินเดียโอนเงินคืนให้ธนาคารโลกมากกว่าเงินที่เบิกออกมาใหม่” ซึ่งถ้าดูตามความเป็นจริงแล้ว ประเทศอินเดียกำลังจ่ายหนี้คืนพร้อมดอกเบี้ย เพื่อปลดหนี้สินให้หมด แต่ผู้บริหารของธนาคารโลกกลับมองว่าสิ่งนี้เป็นวิกฤติ

“เพื่อแก้ปัญหานี้” คุณ Danaher อธิบายต่อ “ประธานธนาคารโลกได้เพิ่มการปล่อยกู้ในระดับที่เป็นปรากฏการณ์ โดยเพิ่มจาก 953 ล้านดอลลาร์สหรัฐในปี 1968 ขึ้นสู่ระดับ 12,400 ล้านดอลลาร์สหรัฐในปี 1981” จำนวนเงินปล่อยกู้ของ IMF เองก็เพิ่มขึ้นมากกว่า 2 เท่าในระหว่างช่วงปี 1976 ถึง 1983 โดยส่วนมากเป็นการปล่อยกู้ให้ประเทศที่ยากจน ซึ่งการแสดงความมั่นใจของธนาคารโลกและกองทุน IMF ถือเป็นแรงกระตุ้นให้ธนาคารในศูนย์กลางการเงินขนาดใหญ่ยักษ์ ธนาคารระดับภูมิภาค และธนาคารท้องถิ่นในประเทศสหรัฐอเมริกาและชาติยุโรปนับร้อยแห่ง “ที่ส่วนใหญ่แทบไม่เคยปล่อยกู้ไปต่างประเทศมาก่อน” เร่งทำการปล่อยกู้แบบไม่ยั้งคิด ชนิดที่ไม่เคยเกิดขึ้นมาก่อน

สุดท้ายแล้วฟองสบู่หนี้สินของประเทศโลกที่สามก็แตกในปี 1982 เมื่อประเทศเม็กซิโกประกาศผิดนัดชำระหนี้

โดยในบันทึกอย่างเป็นทางการของ IMF ระบุว่า “เหล่านายธนาคารเอกชนได้เห็นภาพความเป็นไปได้ที่น่าสะพรึงของการผิดชำระหนี้ที่จะเกิดในวงกว้าง เหมือนกับที่เคยเกิดขึ้นมาแล้วในช่วงทศวรรษ 1930 ซึ่งตอนนั้นหนี้สินของประเทศลูกหนี้ต่อประเทศอุตสาหกรรมยังอยู่ในรูปแบบหลักทรัพย์ที่ออกโดยประเทศลูกหนี้ในตลาดสหรัฐฯ และหนี้บางส่วนยังอยู่ในรูปแบบพันธบัตรระยะยาวที่ขายในต่างประเทศ มันแตกต่างจากในช่วงยุค 1980 ที่หนี้เกือบทั้งหมดอยู่ในรูปแบบเงินให้กู้ระยะสั้นและเงินให้กู้ระยะกลาง ซึ่งปล่อยกู้โดยธนาคารพาณิชย์ของประเทศกลุ่มอุตสาหกรรม ส่งผลให้องค์กรกำกับดูแลทางการเงินของประเทศกลุ่มอุตสาหกรรมมองเห็นถึงปัญหาที่จะเกิดขึ้นกับระบบธนาคารโลกได้ทันที”

พูดอีกนัยคือการที่จู่ ๆ กลุ่มธนาคารของชาติตะวันตกจะมีงบการเงินที่ขาดทุนนั้นถือเป็นเรื่องอันตรายมาก และอันตรายที่ว่าไม่ใช่การที่ผู้คนนับล้านจะต้องมาตายจากมาตรการลดค่าใช้จ่ายในประเทศยากจนอีกด้วย โดยในหนังสือของเธอเรื่อง “A Fate Worse Than Debt” นักวิเคราะห์ด้านการพัฒนาอย่างคุณ Susan George แสดงให้เห็นภาพว่าธนาคารที่ใหญ่ที่สุด 9 อันดับแรกของสหรัฐอเมริกา “ได้ทำการปล่อยเงินกู้ให้กับเม็กซิโก บราซิล อาร์เจนติน่า และเวเนซูเอลา” ไปมากกว่าเงินทุนทั้งหมดที่มีในส่วนของผู้ถือหุ้นของพวกเขา

แต่อย่างไรก็ตาม วิกฤติก็ถูกเลี่ยงไปได้จากการที่ IMF ยังสนับสนุนให้เงินกู้ไหลไปสู่ประเทศโลกที่สามอย่างต่อเนื่อง ถึงแม้ว่าประเทศนั้นควรที่จะต้องล้มละลายก็ตาม

“สรุปง่าย ๆ คือ” จากการวิเคราะห์ทางเทคนิคต่อกองทุน IMF นั้นโครงการของพวกเขา “จะมอบเงินกู้ช่วยเหลือให้กับเอกชนที่ปล่อยเงินกู้ในตลาดเกิดใหม่ ทำให้ผู้ปล่อยกู้ข้ามชาติได้รับประโยชน์จากการปล่อยเงินกู้ไปยังต่างประเทศโดยที่ไม่ต้องรับความเสี่ยงเองทั้งหมด เหล่าธนาคารจะเก็บเกี่ยวผลกำไรก้อนใหญ่ในกรณีผู้กู้จ่ายหนี้คืน และยังสามารถหลีกเลี่ยงการขาดทุนได้อีกด้วย หากเกิดวิกฤติทางการเงินขึ้น”

ประชาชนในเขตลาตินอเมริกานั้นต้องทนทุกข์ภายใต้การปรับโครงสร้างมาโดยตลอด แต่ในช่วงระหว่างปี 1982-1985 นั้นคุณ George ได้รายงานไว้ว่า “ถึงแม้ว่าจะต้องเผชิญความเสี่ยงที่จะขาดทุนจากการปล่อยกู้ในเขตลาตินอเมริกามากเกินไปก็ตาม แต่ในช่วงเวลาเดียวกันนั้น การจ่ายเงินปันผลที่ธนาคารยักษ์ใหญ่ทั้ง 9 แห่งประกาศกลับเพิ่มขึ้นมากกว่าหนึ่งในสาม” โดยกำไรในช่วงเวลานั้นของธนาคารเชส แมนฮัตตัน (Chase Manhattan) เพิ่มขึ้นกว่าร้อยละ 84 และกำไรของธนาคารแบงก์เกอร์ส ทรัสต์ (Banker’s Trust) เพิ่มขึ้นกว่าร้อยละ 66 ราคาหุ้นของเชส แมนฮัตตันเพิ่มขึ้นกว่าร้อยละ 86 ส่วนราคาหุ้นของซิตี้คอร์ป (Citicorp) เพิ่มขึ้นกว่าร้อยละ 83

“เห็นได้ชัดว่า” เธอเขียน “การลดค่าใช้จ่ายคงไม่ใช่คำอธิบายประสบการณ์ที่กลุ่มชนชั้นนำของประเทศโลกที่สามหรือธนาคารข้ามชาติได้กระทำนับตั้งแต่ปี 1982 ทั้งที่พวกเขาคือฝ่ายทำข้อตกลงเงินกู้ตั้งแต่แรก”

ความ “เอื้อเฟื้อเผื่อแผ่” ของชาติตะวันตกนี้ทำให้ผู้นำประเทศที่ขาดความรับผิดชอบ สามารถนำชาติจมดิ่งลงในหนี้สินได้อย่างที่ไม่เคยมีใครทำได้มาก่อน อย่างที่คุณ Payer เขียนในหนังสือ “Lent And Lost” ว่าระบบนี้ไม่ต่างอะไรจากแชร์ลูกโซ่ที่เงินให้กู้ก้อนใหม่จะถูกนำไปเพื่อชำระหนี้เงินกู้ก้อนเก่าทันที โดยระบบนี้จำเป็นต้องโตขึ้นสถานเดียว เพื่อไม่ให้ทั้งระบบล้ม

หากอ้างอิงจากคุณ Payer จะพบว่ากรรมการบริหารของ IMF เคยกล่าวไว้ว่า “ด้วยการรักษาระดับการสนับสนุนทางการเงินเอาไว้” เงินให้กู้เพื่อการปรับโครงสร้าง “ได้เปิดโอกาสให้เกิดการค้าขายแลกเปลี่ยนที่คงเกิดขึ้นไม่ได้หากไม่มีเงินให้กู้เหล่านี้”

เมื่อเห็นว่าจะมีธนาคารโลกและกองทุน IMF คอยปกป้องไม่ให้รัฐบาลที่ฉ้อฉลและใช้จ่ายสุรุ่ยสุร่ายอย่างบ้าคลั่งเดินเข้าสู่การล้มละลายแล้ว เหล่าเอกชนเองก็ปรับพฤติกรรมตามทันที โดยตัวอย่างที่ดีคือประเทศอาร์เจนติน่าที่ได้รับเงินกู้จาก IMF กว่า 22 ครั้งนับตั้งแต่ปี 1959 และเคยกระทั่งพยายามที่จะผิดนัดชำระหนี้ในปี 2001 ซึ่งเราอาจคิดว่าผู้ให้กู้คงจะเลิกปล่อยเงินกู้ให้กับลูกหนี้ที่สุรุ่ยสุร่ายเยี่ยงนี้ แต่ในความเป็นจริงคือเมื่อ 4 ปีก่อนบทความนี้เผยแพร่ ประเทศอาร์เจนติน่าเคยได้รับเงินกู้จาก IMF ด้วยมูลค่าสูงที่สุดในประวัติศาสตร์ของ IMF อย่างน่าตกใจ โดยได้เงินกู้เป็นจำนวนเงินถึง 57,100 ล้านดอลลาร์สหรัฐ

คุณ Payer เขียนสรุปในหนังสือ “The Debt Trap” ว่าข้อคิดที่ได้จากงานของเธอนั้น “ช่างเรียบง่ายและยังคงใช้ได้เสมอไม่ว่าจะผ่านมากี่ยุคสมัย นั่นคือประเทศไม่สามารถใช้เงินเยอะกว่าที่หามาได้ ยกเว้นจะต้องติดหนี้เท่านั้น ซึ่งก็ไม่ได้ต่างอะไรจากคนปกติทั่วไปเลย นอกจากนี้การมีภาระหนี้สินก้อนโตยังบีบให้คุณไม่สามารถทำอะไรได้อย่างอิสระด้วย”

แต่ตัวระบบเองกลับมอบข้อเสนอที่เกินห้ามใจให้กับผู้ปล่อยกู้ นั่นคือกำไรที่ได้ก็ไม่ต้องแบ่งใคร แต่ถ้าขาดทุนก็แบ่งให้ทุกคนช่วยรับเคราะห์ไป

ขนาดคุณ Payer ยังรับรู้ถึงสิ่งนี้ตั้งแต่ปี 1974 ซึ่งผ่านมาจะ 50 ปีแล้ว ด้วยเหตุนี้จึงได้ข้อสรุปว่า “ในระยะยาวนั้น ทางเลือกที่ดูจะยึดความเป็นจริงมากที่สุดคือการถอนตัวออกจากระบบที่เอารัดเอาเปรียบ และยอมเจ็บตัวจากการปรับสมดุล ดีกว่าที่จะร้องขอให้พวกที่เอารัดเอาเปรียบเราช่วยเหลืออะไรเราแค่เพียงเล็กน้อย”

และนั่นอาจเป็นทางเลือกเดียวที่พวกเขามี…

⚡️ กด Zap ที่ลิงก์นี้ เพื่อเป็นกำลังใจทีมงานผู้เรียบเรียงบทความ

(ทุกยอด zap จะถูกแบ่งอัตโนมัติเข้าวอลเล็ทของผู้เขียนบทความต้นฉบับภาษาอังกฤษ, ผู้แปลดราฟต์ 1, ผู้เรียบเรียงดราฟต์ 2-3, กองบรรณาธิการและพิสูจน์อักษรจากไรท์ชิฟต์ พร้อมกันบางส่วนไว้เพื่อเป็นค่าธรรมเนียมธุรกรรม)